业绩放缓、合同负债大降,今世缘还能完成122亿目标吗?

Ofweek光电信息网

2023年,今世缘收入突破百亿,正式迈入“百亿元俱乐部”,公司将次年的收入目标定在122亿元左右,对应的增速约21%,那么完成率如何呢?能否顺利完成目标?

去年前三季度,公司继续录得营收、净利双增的成绩,不过,收入较往年均放缓明显,另外,被市场称为“蓄水池”的合同负债则大幅锐减,未来业绩增长面临不小的挑战。

需要指出的是,公司最大的难题是如何加速全国化进程,毕竟其九成收入源于江苏省,而省外市场贡献仅仅约8%,只有扩大省外市场,业绩才有望迎来新一轮腾飞。

增速放缓,合同负债骤降

2024年前三季度,今世缘实现收入99.42亿元,同比增长18.85%,距离目标相差约23亿元,由于公司至今没有披露业绩快报,外界暂时没法知道Q4的收入情况。

据短平快解读了解,此前2021年Q4至2023年Q4,公司单季度实现的收入分别为10.73元、13.7亿元、17.35亿元,显然要在Q4完成23亿元的收入存在较大难度。

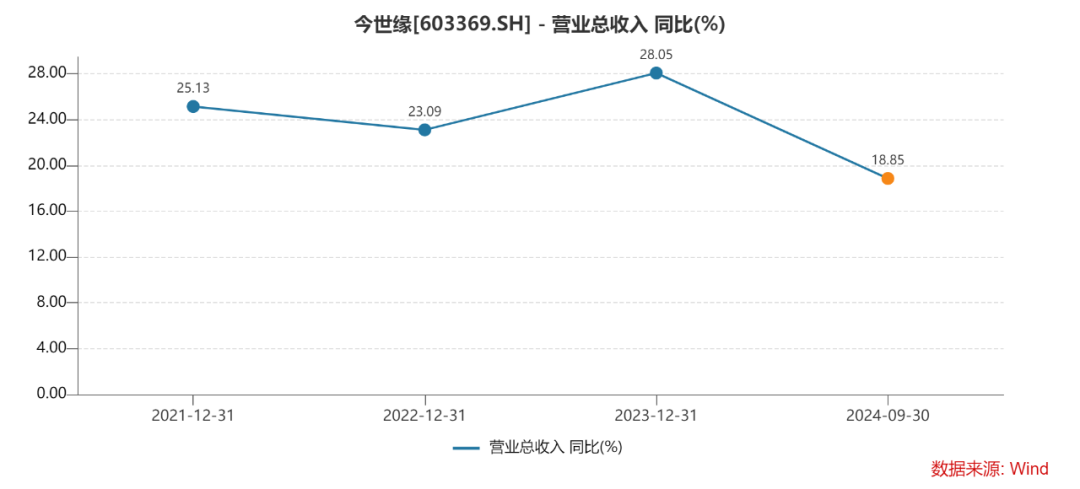

实际上,虽然今世缘去年前三季度收入增速仍保持在十位数,但对比往年明显放缓,例如2021年至2023年的收入增速分别为25.13%、23.09%、28.05%。

分季度来看,公司去年各个季度的收入分别为46.71亿元、26.34亿元、26.37亿元,同比分别增长22.82%、21.52%、10.11%,放缓的同时,Q3勉强维持双位数增速。

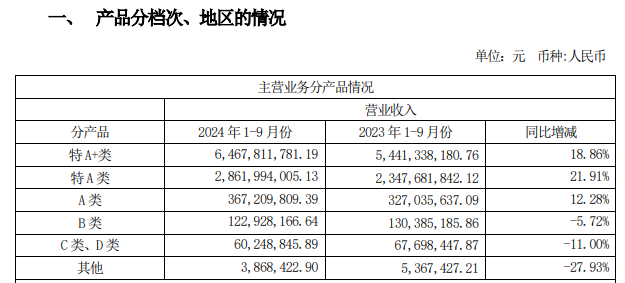

从产品来看,300-600元价格带是公司营收主力,代表产品有四开国缘、对开国缘,业绩贡献最大的也是300-600元价格带,其次是100-300元价格带,主要以次高端产品为主。

去年前三季度,公司特A+类(300元以上)收入为64.68亿元,同比增长18.86%;特A+类(100-300元)收入为28.62亿元,同比增长21.91%;特A类(50-100元)收入为3.67亿元,同比增长12.28%。

B类(20-50元)、C类、D类(20元以下)的收入均为下滑,即A类及以上产品表现尚可,而其余产品的表现则不尽人意。

细分来看,今世缘收入放缓关键因素在于特A+类产品,该类产品各个季度的收入同比增速逐季放缓,分别为22.34%、21.07%、11.7%。

深究来看,公司收入突破百亿元的关键在于销售费用的大笔投入,2022年、2023年增速分别为43.68%、50.88%,对应的费用率分别为17.62%、20.97%。

到了去年前三季度,销售费用增长率仅3.36%,与收入增速相差甚远,销售费用率也下滑至15.35%,显然公司收入的放缓与减少营销费用投入有着直接关联。

2024年三季度末,今世缘的合同负债仅为5.44亿元,较初期24亿元减少了18.56亿元,大幅下滑77.33%,预估公司Q4以及2025年的收入情况总体并不乐观,投资者不要有太大的期待。

具体如何,等待年报披露后或许会有答案。

今世缘在接受机构调研时曾表示,行业竞争加剧,公司给经销商减负,不要求经销商在即期进货计划以外打预交款,只要正常完成销售业绩即可。我们从构建厂商命运共同体理念出发,不再要求经销商多打款。

存货大涨,全国化进程路漫漫

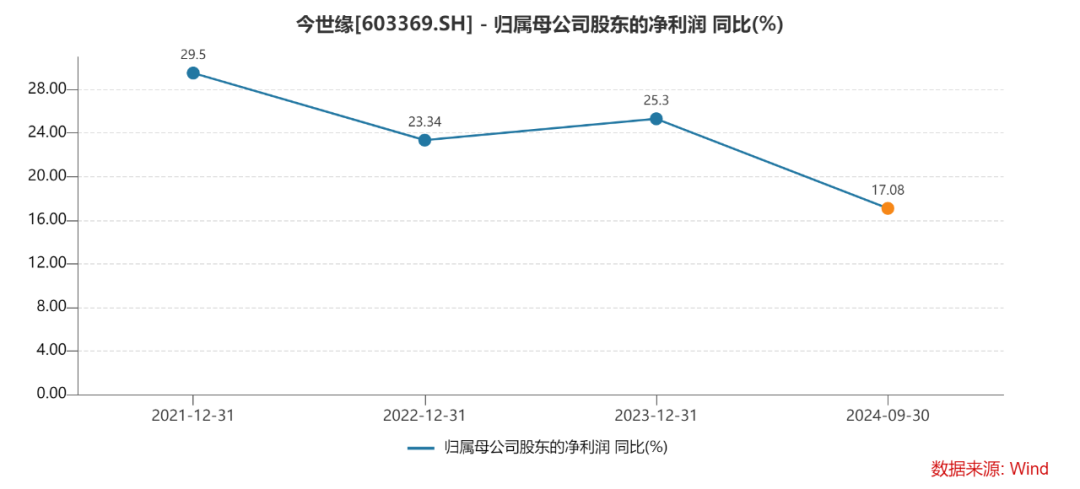

2024年前三季度,今世缘实现归母净利润30.86亿元,同比增长17.08%,该增速较往年有所放缓,此前2021年至2023年的增速分别为29.5%、23.34%、25.3%。

分季度来看,公司各个季度的归母净利润分别为15.33亿元、9.29亿元、6.24亿元,同比分别增长22.12%、16.86%、6.61%,逐季放缓。

总体来看,公司的利润走势与收入走势大体一致。

虽然今世缘近年来的业绩保持增长态势,但存货增长同样迅猛,2021年至2024年前三季度,分别为31.94亿元、39.1亿元、49.96亿元、46.14亿元,其中去年前三季度同比增长12.73%,占流动资产比例约37%。

据短平快解读了解,今世缘的存货在20家白酒企业中排在第10名,与舍得酒业、迎驾贡酒处在“40-50亿元”区间,比老白干酒要多上十多亿,存货问题需要引起重点关注。

据2023年报,公司的包装工厂设计产能为85000千升/年,而实际产能为56000/年,产能利用率约66%。

公司目前在建产能包括智能化成品酒包装物流中心、智能化酿酒陈贮中心、南厂区新制曲中心项目,累计投入分别为11.21亿元、19.64亿元、4.58亿元,占计划投资金额比例分别约为62%、26%、40%。

伴随着建设进程的推进,后续新建产能该如何消化、存货是否会进一步增加呢?

有机构向今世缘提问道,未来资本开支会如何进行?如果继续进行,公司5、6万吨的产能,存货会否占用资金越来越大?

公司表示,预计2026年南厂区技改落地之后,每年可能还会有几个亿的投入。产能水平提高以后存货必然增加,因为公司产品的结构要持续优化,需要增加储存提升平均酒龄来保证酒的质量。相对于营收和利润的增长,存货的增加是可以接受的。

以去年前三季度为例,公司的收入、利润增速是超过存货的,后续能否持续保持则需要进一步观察。

存货之外,今世缘的另一个问题便是全国化。

白酒行业有句话:30亿区域求存、50亿区域称霸、百亿奔走全国。

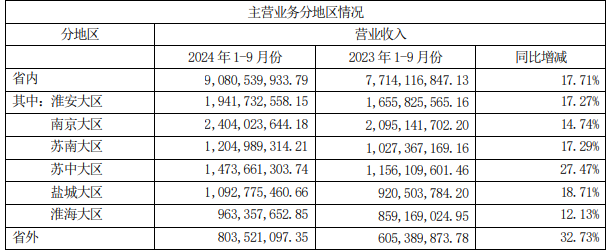

不过,即使公司的收入已经突破百亿元,但收入仍依赖其大本营——江苏省,去年前三季度,省内收入90.81亿元,占比91.87%,而省外收入仅8.04亿元,占比8.13%。

若不能拓展省外市场,今世缘业绩要有大突破?难!

实际上,自2022年以来,今世缘先后围绕省外突破出台了一系列政策举措,明确了现阶段全国化主要是采取周边化、板块化策略,聚焦价格赛道、核心单品以及重点客户。

在最新的投资者记录表中,针对机构提出的“在策略选择上是偏向于精耕本土还是外拓市场”问题时,公司表示,省外还是坚持攻城拔寨,省内依然是精耕攀顶,其中省外明年可能在10个样板市场之外再增加5个。

公司还表示,我们省外100-200价位快速放量是有机会的,但是会拉低品牌,所以省外还是培育次高端产品。

目前市场上认准的高端白酒无非就是贵州茅台、五粮液以及国窖1573系列,而今世缘想要从这些品牌中虎口夺食,难度可想而知。

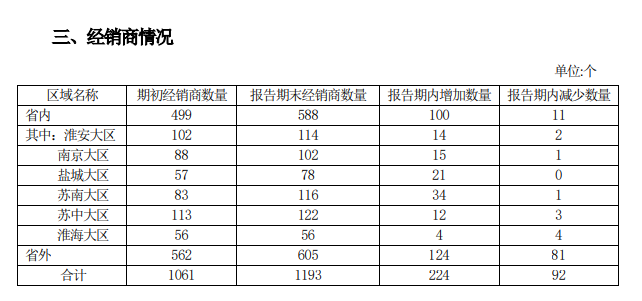

从经销商来看,去年三季度末,公司省内、省外经销商分别为588个、605个,较初期分别减少11个、81个,后者的变动颇大,这或许也是合同负债明显减少的原因。

实际上,今世缘在大本营的市占率并不占据优势,与洋河股份仍存在一定差距,洋河股份去年中报在江苏省的收入高达95.95亿元,今世缘收入则为66.58亿元,两家企业收入相差超29亿元。

也就是说,洋河股份才是江苏省的扛把子,不过拉长时间线来看,其市占率是逐年下滑的,而今世缘则有所上升,显然后者的潜力也是不可低估的。

综合来看,今世缘后续业绩能否保持如往年般迅猛发展,全仰赖于省外市场,目前增速虽超越省内市场,但主要是基数太低的缘故,未来能否迅速推进全国化,仍有待时间验证。

(短平快解读-原创作品,未经许可,请勿转载!PS若稿件侵权或数据有误,请及时联系修正)

发表评论